sentix Styles Index

Die Indikatorfamilie der sentix Styles ist eine Zusammenstellung von Indizes, die aufzeigen, welchen Anlagestilen an den Aktien- und Rentenmärkten das besondere Interesse der Investoren gilt. Für den Aktienmarkt bilden sie die Präferenzen bezüglich verschiedener Segmente wie z.B. Wachstums- oder Substanzwerten ab. Auch hinsichtlich der Neigung der Anleger Trends zu folgen und zu deren Anlagehorizonten liefern die Indizes Informationen. Letztere Anlagestile werden auch für den Rentenmarkt erhoben. Allen Indizes dieser Indikatorenfa-milie ist gemein, dass sie Auskünfte über den Risikoappetit der Investoren geben und aus ihnen folglich Indikatoren zur Risikoneigung konstruiert werden können.

Wie man den Indikator nutzt

Die Indizes der sentix Styles-Indikatorenfamilie werden monatlich zusammen mit dem sentix Assetklassen Sentiment erhoben. Beiden Indikatorgruppen, sentix Styles Index und sentix Assetklassen Sentiment, ist gemein, dass sie die aktuellen Präferenzen der Investoren hinsichtlich ihres Anlageverhaltens widerspiegeln. Während sich diese Präferenzen beim sentix Assetklassen Sentiment auf verschiedene Anlageklassen beziehen – wie Immobilien, Unternehmensanleihen (Credits) oder auch IPOs –, beziehen sich die Teilindizes der „Styles"-Familie auf Anlagestile wie z.B. Kurz- oder Langfristanlage oder auch die Bevorzugung von Neben- gegenüber Hauptwerten am Aktienmarkt.

Die „Styles"-Indikatoren eignen sich dazu, bestimmte Themen zu identifizieren, die aktuell im Fokus der Anleger stehen und dann häufig auch medial entsprechend begleitet werden. Sie verdeutlichen, worauf zu einem gegebenen Zeitpunkt die Aufmerksamkeit der Anleger gerichtet ist und für welche Themen und Nachrichten diese besonders empfänglich sind. Sie sind eine ideale Ergänzung zu den übrigen Sentiment-Indikatoren, weil sie einen tieferen Einblick in die aktuellen Risikopräferenzen der Investoren geben. Beispielsweise kann das Anlegerverhalten zu einem bestimmten Zeitpunkt – auch gemäß des „klassischen" Sentiments – insgesamt defensiv erscheinen. Und dennoch können sich dann die Investoren in einigen Segmenten – z.B. bei Wachstumstiteln oder Emerging Markets-Werten – sehr aggressiv präsentieren, was mit den sentix Styles-Indikatoren identifiziert werden kann. Eine solche Situation würde wiederum auf erhöhte Risiken hindeuten, weil die Möglichkeit besteht, dass der gemessene Pessimismus nur ein "Zweckpessimismus" ist, nicht aber tatsächlich eine bearishe Grundhaltung gegeben ist.

Weil die „Styles"-Indizes die Risikopräferenzen der Investoren widerspiegeln, können aus ihnen Indizes zur Risikoneigung berechnet werden (s. Ausführungen weiter unten). Hierzu sind keinerlei Preisinformationen von den Finanzmärkten notwendig. Die Risikoneigungsindizes werden allein aus den das Verhalten der Anleger widerspiegelnden sentix-Daten berechnet. Das macht sie einzigartig.

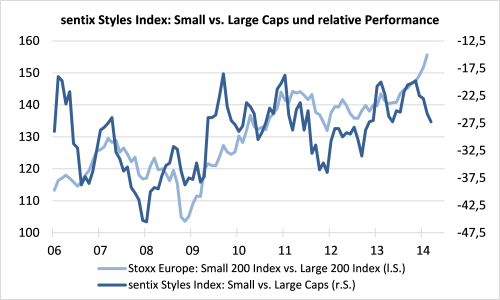

Im Vergleich mit der Entwicklung der zugehörigen Märkte zeigt sich häufig, dass die einzelnen „Styles"-Indikatoren einen Vorlauf vor den entsprechenden Marktindizes haben (vgl. z.B. Abbildung 5 zum Index zu den Haupt- und Nebenwerten) und folglich als Richtungsindikatoren zu Prognosezwecken verwendet werden kön-nen. Aus dieser Beobachtung lässt sich ableiten, dass sie jenen Indikatoren zuzuordnen sind, die relativ stark durch die „Weisheit der Vielen" geprägt sind und damit Grundüberzeugungen der Investoren transportieren – und weniger durch Emotionen beeinflusste und kurzfristig stark schwankende Ansichten der Marktteilnehmer.

Auf die Aktienmärkte bezogene Indizes

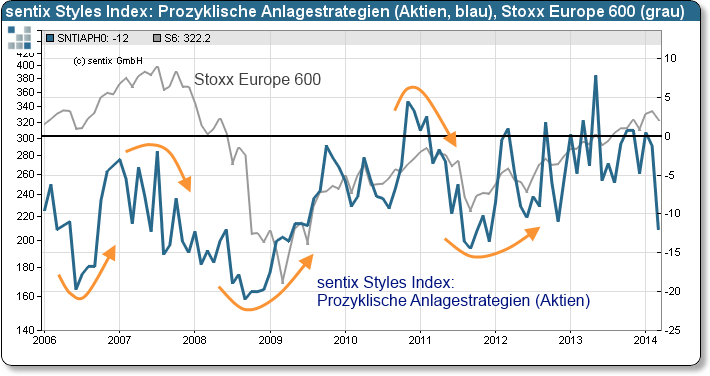

- sentix Strategie-Typ (Aktien): Dieser Index zeigt auf, ob gegenwärtig ein pro- oder ein antizyklisches Anlegerverhalten den Aktienmarkt dominiert. Ein hohes Maß an prozyklischem Verhalten (negative Indexwerte) deutet darauf hin, dass sich die Investoren stark an der gegebenen Preisentwicklung bzw. dem vorherrschenden Trend orientieren und nur wenig aus eigener Überzeugung den Markt handeln. Herdenverhalten kann in diesem Fall häufig beobachtet werden. Eine solche Situation ist – für die Breite der Anleger und die Marktentwicklung insgesamt – deutlich riskanter als ein Umfeld, in dem die Investoren bewusst und aus eigener Überzeugung antizyklische Vorgehensweisen wählen (s. hierzu z.B. Abbildung 1).

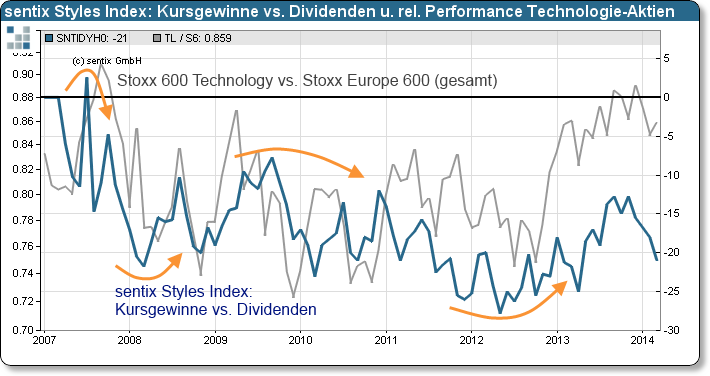

- sentix Kursgewinne vs. Dividende: Der Indikator stellt darauf ab, ob die Anleger zum Befragungszeitpunkt ein Aktienengagement eher aus dem Motiv der Dividendenzahlungen heraus eingehen würden oder aufgrund der Spekulation auf Kursgewinne. Letztere Motivation ist ein Zeichen größerer Risikofreude, die Suche nach Dividenden hingegen ein Hinweis auf eine vorsichtigere Gangart der Investoren. Mit diesem Index kann also ermittelt werden, ob in einer bestimmten Marktphase eher dividendenstarke Titel „en vogue" sind oder aber solche, die sich stärker durch Kursgewinne charakterisieren. Auch ist es mit dem Indikator möglich, Dividenden-Futures zu analysieren (s. hierzu z.B. Abbildung 4).

- sentix Small Caps vs. Large Caps: Der Index steht für die Präferenz der Anleger für Haupt- („Large Caps") oder Nebenwerte („Small Caps"). Werden „Large Caps" bevorzugt, ist das ein Zeichen geringer Risikofreude. Denn die großen Werte sind besonders in Stressphasen der Märkte beliebt, wenn Anleger nach Sicherheit streben (vor allem weil sie in hohem Maße liquide sind und aufgrund ihrer breiten Aufstellung auch relativ stetige Gewinnentwicklungen aufweisen). Die Risikofreude ist hingegen dann relativ ausgeprägt, wenn „Small Caps" hoch in der Gunst der Investoren stehen, weil deren Kurse (u.a. aufgrund ihrer geringeren Li-quidität und deren volatileren Gewinnentwicklung) größeren Kursschwankungen unterliegen (s. hierzu z.B. Abbildung 5).

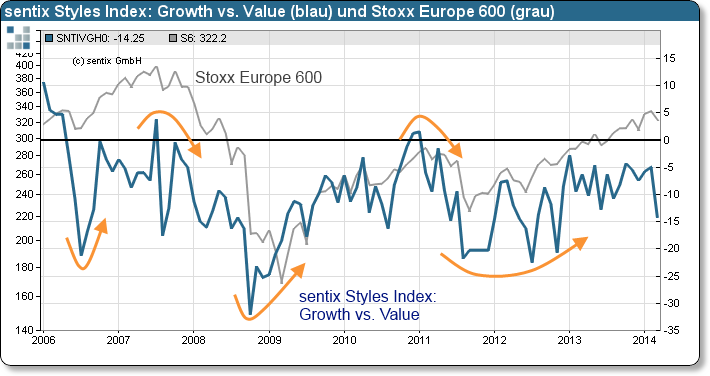

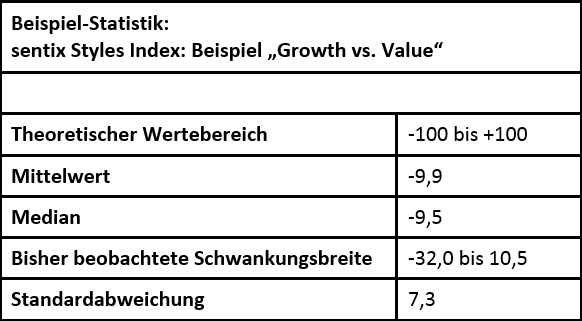

- sentix Growth vs. Value Stocks: Dieser Indikator zeigt, ob Anleger gegenwärtig eher zu Wachstums- („Growth Stocks") oder zu Substanzwerten („Value Stocks") neigen. Substanzwerte sind in solchen Phasen besonders begehrt, in denen Anleger vor allem auf Sicherheit bedacht sind. Denn ihre Wertentwicklung ist – ähnlich wie bei „Large Caps" – aufgrund ihrer relativ hohen Liquidität und verhältnismäßig stetiger Gewinnaussichten weniger schwankungsanfällig. Wachstumswerte werden hingegen – ähnlich wie „Small Caps" – dann bevorzugt, wenn die Risikofreude der Anleger relativ hoch ist (s. hierzu z.B. Abbildung 2).

- sentix kurzfristige vs. langfristige Strategien (Aktien): Der Index zeigt, welchen Anlagehorizont die Investoren zu einem gegebenen Zeitpunkt präferieren. Längerfristige Engagements am Aktienmarkt werden eher aus defensiven Motiven heraus eingegangen, kurzfristige werden dagegen häufig aus spekulativen Gründen vorgenommen und weisen damit auf ein offensives, relativ aggressives Verhalten der Investoren hin. In letzterem Fall weisen die Anleger folglich eine größere Risikofreude auf, als wenn sie längerfristige Engagements anstreben.

Auf die Rentenmärkte bezogene Indizes

- sentix Strategie-Typ (Renten): Dieser Index ist analog zu verstehen zum oben beschriebenen Index für den Aktienmarkt: Eine relativ hohe Prozyklik im Anlageverhalten stellt ein relativ riskantes Verhalten dar. Antizyklik hingegen deutet auf Risikoaversion bzw. vorsichtigere Handlungen (positive Indexwerte) hin.

- sentix kurzfristige vs. langfristige Strategien (Renten): Dieser Index ist wiederum analog zu verstehen zum oben beschriebenen Index für den Aktienmarkt: Er spiegelt den präferierten Anlagehorizont der Marktteilnehmer wider. Kurzfristige Strategien sind auch hier ein Zeichen erhöhter Risikoaversion, längerfristige von Risikofreude.

Auf die Emerging Markets bezogener Index

- sentix Emerging Markets Asset Allocation Bias: Der Indikator zeigt die Präferenz der Investoren für Emerging Markets-Aktien gegenüber Emerging Markets-Bonds an: je höher der Index, desto höher die Präferenz für Aktien der Schwellenländer (und desto geringer die Präferenz für Emerging Markets-Bonds). Er ist konstruiert als die Differenz zwischen dem sentix Emerging Markets Aktien Sentiment und dem sentix Emerging Markets Bonds Sentiment (s. jeweils sentix Assetklassen Sentiment).

Aus den Teilindizes konstruierte Indikatoren zur Risikoneigung

Da die einzelnen Styles-Indizes – wie beschrieben – Aufschluss über die Risikofreude der Investoren geben, lassen sie sich für Aktien, für Renten und für die Finanzmärkte insgesamt zu Risikoneigungsindizes zusammen-fassen. Die verschiedenen Indizes der sentix Styles Index-Familie werden dabei mit ausgewählten Indizes aus der Indikatorengruppe des sentix Assetklassen Sentiments kombiniert. In erweiterter Form und in so genannte Z-Scores umgewandelt, finden sich diese auch in der Indikatorenfamilie des sentix Risikoaversions Index. Die Risiko-Indizes der „Styles-Familie" liegen in absoluten Werten vor.

- sentix Risikoneigung (Aktien): Dieser Index wird als Mittelwert berechnet und zwar aus allen fünf oben angeführten „Styles-Indizes" sowie zusätzlich zweier Indizes, die der Indikatorenfamilie des sentix Assetklassen Sentiments angehören (sentix IPO Sentiment und sentix Emerging Markets Aktien Sentiment). Alle Sub-indizes der sentix Risikoneigung (Aktien) sind so konstruiert, dass ein höherer Wert auch eine höhere Risikobereitschaft anzeigt. Aus diesem Grund kann hier aus den insgesamt sieben Teilindizes ein Mittelwert gebildet werden, ohne dass vorher Transformationen vorgenommen werden müssen.

- sentix Risikoneigung (Renten): Dieser Index wird als Mittelwert berechnet und zwar aus den beiden oben angeführten „Styles-Indizes" sowie zusätzlich zweier Indizes, die der Indikatorenfamilie des sentix Assetklassen Sentiments angehören (sentix Credits Sentiment und sentix Emerging Markets Bond Sentiment). Alle Subindizes der sentix Risikoneigung (Renten) sind so konstruiert, dass ein höherer Wert auch eine höhere Risikobereitschaft anzeigt. Aus diesem Grund kann hier aus den insgesamt vier Teilindizes ein Mittelwert gebildet werden, ohne dass vorher Transformationen vorgenommen werden müssen.

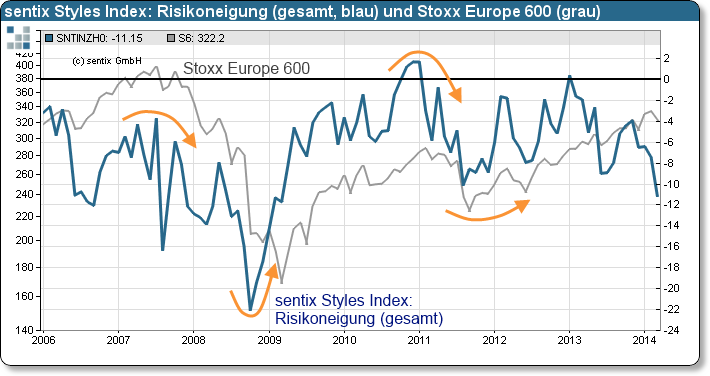

- sentix Risikoneigung (Gesamt): Dieser Index wird aus allen Indizes berechnet, die in die beiden Risikoneigungsindizes für den Aktienmarkt und für den Rentenmarkt eingehen zuzüglich des Einzelindex „sentix Rohstoffe Sentiment" aus dem sentix Assetklassen Sentiment. Insgesamt fließen in die sentix Risikoneigung (Gesamt) also zwölf Indikatoren ein, deren Mittelwert jeweils den aktuellen Indikatorwert ergibt. Der Indikator ist – sein Name deutet darauf hin – ein Maß für die Risikoneigung an den Finanzmärkten insgesamt. Unsere Analysen zeigen, dass die sentix Risikoneigung (Gesamt) ein adäquates Maß zur Messung dieser Risikoneigung darstellt, das zudem den einzelnen Teilreihen des Index als Risikomaß deutlich überlegen ist. Die Aggregation der zwölf einzelnen sentix-Indizes zu den Investorenpräferenzen schafft hier also einen echten Mehrwert und unterstreicht damit auch die Qualität der sentix-Zeitreihen (s. Abbildung 3).

Abbildungen und Beispiele

Indikatorkonstruktion

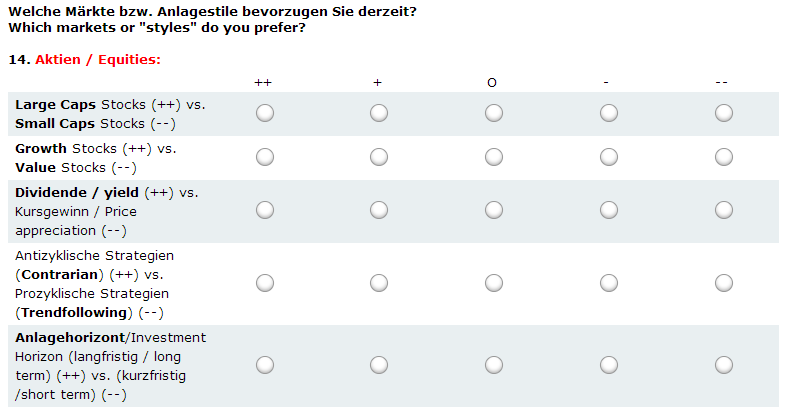

Fragestellung

Anmerkung: Obige Abbildung ist ein Ausschnitt aus der sentix-Sonderumfrage zum sentix Styles Index, der monatlich zusammen mit dem sentix Assetklassen Sentiment erhoben wird. Es werden insgesamt fünf Fragen zu den verschiedenen Anlagestilen bei Aktien und zwei Fragen zu den Anlagestilen bei Renten gestellt. In den meisten Fällen ist hier der defensivere Anlagestil an erster Stelle genannt. Eine Ausnahme bildet das Paar „Growth vs. Value".

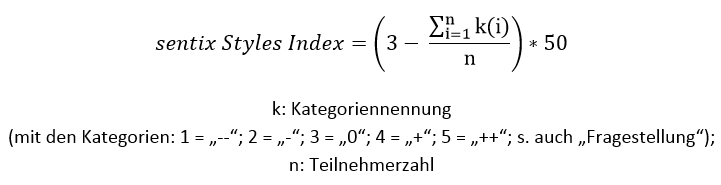

Berechnungsformel

Anmerkung: Die verschiedenen Indikatoren der sentix Styles Index-Familie werden jeweils so konstruiert, dass offensiveres, risikoreicheres Verhalten der Anleger zu einem höheren Indexwert führt. In der Fragestellung wird der offensivere Anlagestil aber nicht immer an zweiter Stelle genannt, was obige Formel und Konstruktionsziel der Indikatoren implizieren. Deshalb wird in dem Fall, in dem der aggressivere Investmentstil an erster Stelle steht – also beim Index „Growth vs. Value" – der zunächst berechnete Befragungswert noch mit (-1) multipliziert, um den endgültigen Indikatorwert zu erhalten.

Specifications

- Code: SNTI

- No. Serien: 39

- Start: 2005-02-02

- Rhythm.: monthly

- Fristigkeit: mittelfristig (6 Monate), Erwartungen

- Investor: Institutionelle, Privatanleger, Headline Index

- Land / Region: Global Aggregate

- Frei verfügbar: sentix Website, Bloomberg L.P.

Comments (0)