09. Dezember 2011

"Warten aufs Christkind" titelte der jüngste Monatsbericht zum sentix Fonds 1. Und tatsächlich erhalten die Anleger eine Bescherung von der EZB. Was bedeuten die Beschlüsse der Zentralbanker für die nahe und mittlere Zukunft?

Macht hoch die Tür, die Tor macht weit; es kommt der Herr der Herrlichkeit,

ein König aller Königreich, ein Heiland aller Welt zugleich,

der Heil und Leben mit sich bringt; derhalben jauchzt, mit Freuden singt:

Gelobet sei mein Gott, mein Schöpfer reich von Rat.

Für so manchen Börsianer, Banker oder Politiker ist die EZB, oder besser gesagt das Geld der EZB, der Heiland, der Heilsbringer in Sachen europäischer Schuldenkrise. Und die EZB hat geliefert:

- Zinssenkung um 0,25%

- Senkung der Mindestreserve von 2% auf 1%

- Absenkung der Anforderungen an zu hinterlegende Sicherheiten für neue Liquidität

- Neuer unlimitierter Tender mit einer Laufzeit von 36 Monaten

Was bringen diese Maßnahmen im Einzelnen und wo liegen Chancen und Risiken?

Zinssenkung um 0,25%

Das ist reine Kosmetik. Eine Erleichterung des Refinanzierungssatzes um 0,25% bringt praktisch nichts, denn es sind nicht zu hohe Kosten der Refinanzierung bei der Notenbank, die verhindern, dass Banken und Anleger in Risikopapiere investieren. Viel interessanter ist, dass damit die Zinsschritte von M. Trichet wieder kassiert wurden und damit dessen Fehler ...

Senkung der Mindestreserve

Diese Senkung hat kaum praktische Bedeutung, sehr wohl aber Symbolcharakter. Denn mit 2% ist die Mindestreserve ohnehin kaum noch von Bedeutung gewesen. Früher (und heute noch in China!) lag die Mindestreserve bei 8-10% und war damit eine spürbare Beschränkung der Kreditvergabe. Bei 2% ist diese kaum noch wirksam, bei 1% natürlich noch weniger. Aber es ist derzeit weniger die Mindestreserve, welche die Kreditvergabe einschränkt, sondern es sind dies die Eigenkapitalanforderungen an die Banken. Und diese werden durch "Stresstests" und Regulierungen verschärft. Am ehesten profitieren von den neuen Reserveanforderungen Institute wie die Sparkassen, die sich in erheblichem Maße durch Kundengelder refinanzieren. Betrachtet man diese als Hauptmotoren der künftigen Kreditvergabe an die Wirtschaft, dann ist eine leicht positive Wirkung hieraus ableitbar.

Absenkung der Sicherheitsanforderungen

Offiziell darf die EZB nicht unbegrenzt Staatsanleihen der Euro-Staaten aufkaufen. Was Sie aber tut, ist unbegrenzt Liquidität gegen genau diese Anleihen als Sicherheit zu begeben. Die EZB schlüpft damit immer stärker in die Funktion des "lender of last ressort", des letzten Kreditgebers, und übernimmt zunehmend "Zentral"-bankfunktion. Als Mittler zwischen mehr und mehr Banken erhöhen sich automatisch auch die Risiken für die EZB, die damit praktisch vergemeinschaftet werden. De facto wird der Eurobond über die EZB Realität und eine Alternative "gegen den Euro" immer unwahrscheinlicher, da kostenträchtiger.

Der neue 36 Monats-Tender

Diese Entscheidung der EZB ist u.E. nach die weitreichendste und dürfte für das Anlagejahr 2012 von erheblicher Bedeutung werden. Banken können sich nun für 3 Jahre bei der EZB unlimitiert Geld zu 1% leihen. Sie brauchen noch nicht einmal Angst vor weiter sinkenden Zinsen zu haben, denn ihnen wird ein jährliches Kündigungsrecht eingeräumt. Den Banken wohlgemerkt, nicht der EZB!

Was würden Sie tun, wenn Ihnen Ihr Banker anbietet, soviel Geld wie Sie möchten, für 3 Jahre zu 1% zu leihen? Ich weiß, was ich tun würde. Ich würde mir eine ganze Menge davon leihen und mir ein kleines Portfolio bauen:

- ein Teil in Pfandbriefe, solide Unternehmensanleihen, etwas Gold und Anleihen der KfW in Norwegischen Kronen investieren

- den größten Teil aber würde ich mir aufsparen, für eine Investmentgelegenheit im Aktien- oder Euro-Staatsanleihenmarkt. Dazu hätte ich ja 3 Jahre Zeit. Das Geld würde ich bei der EZB zu 0,25% parken, so dass die Verluste durch meinen anderen Positionen ausgleichbar sind.

Faktisch dürfte eine starke Geldschöpfung stattfinden, die Gelder aber zunächst noch in die Warteposition geschoben werden.

Chancen und Risiken

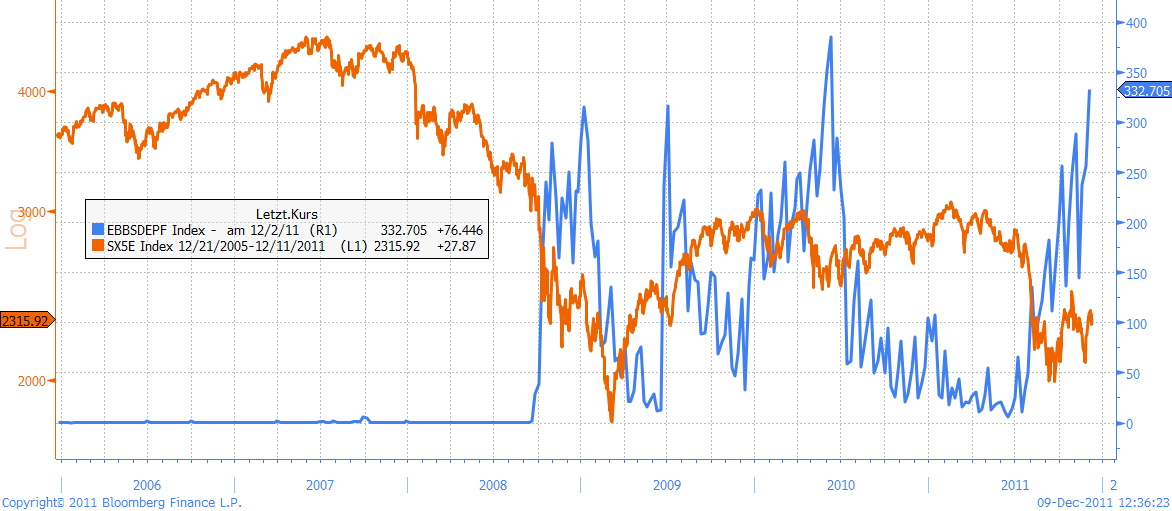

Die sich hieraus ergebenden Chancen können beachtlich sein. Die nachfolgende Grafik zeigt die Entwicklung der Einlagen bei der EZB (ECB Deposits) und des EuroSTOXX 50:

Entwicklung der Einlagen bei der EZB vs. EuroSTOXX 50

Hohe Einlagen bei der EZB stellen künftige Nachfrage nach risikobehafteten Assets dar. Durch die weiter forcierte Liquiditätsbereitstellung dürften sich die EZB-Einlagen zunächst noch weiter erhöhen, aber da jeden Tag kleine Verluste auflaufen, sind diese Gelder früher oder später schon dazu bestimmt, im "risk on"-Modus nachfragewirksam zu werden.

Es werden also die Voraussetzungen für eine Assetpreis-Inflation gelegt, welche im Jahr 2012 durchaus die Anlegergemeinde positiv entzücken könnte.

Das Ganze hat jedoch einen Preis. Denn die EZB gibt einen Teil ihrer geldpolitischen Steuerungsmöglichkeiten aus der Hand. Liquidität, die so lange in private Hände gegeben ist, wird wann und wo sie will eingesetzt. Es hat schon seine Gründe, warum Notenbanken in den "guten, alten Zeiten" nur Refinanzierungen bis zu 3 Monaten angeboten haben!

Wer erinnert sich darüber hinaus noch an die Zeiten, in denen die Mindestreserve die Geldschöpfung im Bankensystem limitierte? Bei einer Mindestreserve von 1% hängt die Geldschöpfung einzig von der Kapitalausstattung des Bankensystems ab. Heute ist diese angespannt und deshalb knirscht es gewaltig im Gebälk, findet keine ausreichende Kreditschöpfung statt. Doch wenn sich die Zeiten bessern und es den Banken leichter fällt, neues Kapital zu bilden, ist es nicht so einfach, eine monetäre Übersteuerung einzudämmen. Die Variable, über die die Notenbank relativ unbeschränkt gebieten kann, ist der Zins. Und diesen massiv zu erhöhen, um schnell die "Liquiditäts-Zahnpasta in die Tube zurückzudrücken", dürfte alleine am Ankereffekt scheitern. Die Orientierung der Menschen an historischen Bandbreiten lässt wahrscheinlich auch einen Zentralbanker davor zurückschrecken, in kurzer Zeit die Zinsen massiv zu erhöhen. Zumal die Schuldenprobleme bei Staaten und Privaten ja durchaus erhalten bleiben!

Es ist ja letztlich sogar das Ziel aller Maßnahmen, die Kreditgewährung zu forcieren. Wenn Staaten sparen wollen / müssen und die Wirtschaft dadurch nicht in einer Rezession / Stagnation gezwungen werden soll, dann müssen sich die Privaten wieder stärker verschulden. Ob diese allerdings einen Zinserhöhungsschock vertragen würden, wenn sich die Inflation zu beschleunigen beginnt, erscheint zweifelhaft.

Die Herren des Geldes haben Türen und Tore weit geöffnet. Frohlocken sollte man darüber aber nur bei einer gewissen Kurzsichtigkeit.